曹添旺、李宗穎:《銀行家.特別報導》別踩信用地雷!不可不知的 信用卡評分卡兩三事

你是否遇過刷卡時發現超過額度上限被拒絕?這時候若致電銀行要求提高額度,銀行接受與否的準則為何?在銀行眼中,你是屬於高風險、中風險,還是低風險客戶?

周年慶又到了,去百貨公司血拚,刷卡卻 發現已經超過額度上限而被拒絕,打電話給銀行客服中心要求提高額度,這時候銀行的客服人員應不應該接受要求?若是接受,額度要提高多少? 這個問題有很多答案,取決於手上所有的工具與相關管理規範。

建置預測模型需備先決條件

主要有兩個,首先是有業務需求,再來是資料的品質與數量要到位。如果沒有業務需求,資料的品質再好、數量再多,也沒有建置預測模型的必要。一般而言,有擔保品的放款業務對預測未來一定期間內的違約機率(Probability of Default, PD)需求,比沒有擔保品的放款業務還低,定期估計擔保品的市價反而比較重要。

以房貸為例,只要擔保品(房屋)的市值大於放款餘額(曝險,Exposure)跟處理擔保品的成本總和(銀拍、法拍),萬一貸款人違約,銀行也沒有損失。在房價頻頻上漲時,違約率(Realized Default)也特別低,因為貸款人可以賣掉房子或是拿房子去 申請住宅權益貸款(Home Equity Loan) 來還債,這時候要建置違約機率模型,也會遇到違約樣本數不足的窘境。如果房價下跌,擔保品(房屋)的市值低於放款餘額, 是否就需要違約機率模型?也未必。因為模型的建置如果是在承平時期或房價上漲期間,用的資料跟未來房價下跌的資料不一 樣,加上原本的違約樣本不足的問題,預測模型不會準。那麼如果用房價下跌時的資料來建模呢?首先要考慮時效性,建模要先收集6個月的資料,通常再花6個月建模,來得及嗎?

其實信用卡對預測模型有業務需求,資料的品質與數量(某種程度)相較於其他信用產品也最到位,是使用預測模型的最佳選擇。信用卡使用的預測模型有個專有名詞: 評分卡(Scorecard),因為將羅吉斯迴歸分析(Logistic regression, logit model) 的結果(介於零跟一之間)轉換成便於使用 的分數。

信用卡可以在風險控管和市場行銷使用評分卡,在風險控管有所謂的AB Scorecards(Application、進件評分卡,Behavior、行為評分卡);在市場行銷(Marketing & Sales)則有 RR Scorecards(Response、回覆評分卡,Revenue、盈餘評分卡),另外還有催收評分卡(Collection Scorecard), 是針對已經遲繳但是尚未變成呆帳的客戶建置的預測模型。風險控管的評分卡(主要是 AB Scorecards) 要求較嚴、比較準,因為稍微失準,呆帳就會飆升,寧可錯殺,不可錯放,使用壽命至少5年。市場行銷的評分卡較不重要,也沒那麼準,壽命周期約2、3年。FICO score(Fair Isaac Corporation)跟上述AB Scorecards不同,它是所謂的「通用評分卡」(Generic Scorecard),就是它可以A-card或B-card,不過它的缺點是, 因為樣樣精通,所以樣樣稀鬆,預測能力比不上個別的評分卡,是不得已時候才用的。在美國,如果要衡量一個人的信用品質(Credit Worthiness)通常是看這個人FICO Score,高於720是超級好的(Super Prime, ≥720),高於660是好的(Prime, 介於660 跟719之間),低於660屬於信用有瑕疵的, 還分為近好的(near Prime, 介於620跟659 之間),而引起2008年金融海嘯的次級房貸 (Sub-prime)的FICO Score介於 580 跟 619 之間。

花旗銀行信用卡在美國有約3,000萬持卡人,廣泛應用各種評分卡(Scorecard、Predictive Modelling、預測模型),最重要的是跟風險相關的AB卡,Application Scorecard進件評分卡與 Behavior Scorecard 行為評 分卡,另外,還有盈餘評分卡(Revenue Scorecard)、回應評分卡(Response Scorecard)、催收評分卡(Collection Scorecard)等,不同的評分卡還可以同時使用,以下舉例說明:

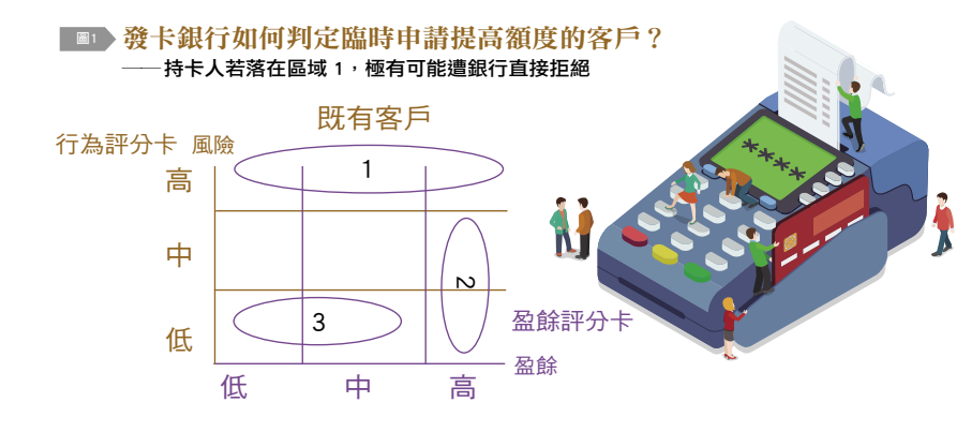

【圖1】使用兩個評分卡分別衡量風險 與盈餘,各自又分為高、中、低,形成一 個九宮格,根據不同區域(如圖所示有區 域1、2、3)可以訂定不同策略。區域1屬於高風險區,這區的持卡人遲繳、違約的機率較高,需要嚴加追蹤,若是在其他銀行已經出事,就要採取預防措施。區域2屬於高收入、非高風險區,是好收入的來源,是銀行需要照顧、留住的對象,客戶關係管理(CRM)應該在此發揮作用。這類客戶有時候是可遇不可求,再舉花旗銀行為例, 當年美國航空公司(American Airlines) 要推出自己的AA聯名卡,先找上美國運通 (American Express),不料被拒絕,然後去找花旗銀行,結果美國航空聯名卡變成花旗最賺錢的信用卡。因為AA聯名卡的使用 者很多是公司派去出差的商務人士,違約機 率幾乎等於零,是低風險、高獲利的客群。 區域3屬於低風險、非高獲利的客群,有很多持卡卻不用卡或是沒有循環餘額(當季 都一次付清)的客戶,透過跟聯合徵信中 心(JCIC)購買他們的相關資料,再佐以資料採礦(Data mining)分析,可以嘗試餘額轉換(Balance Transfer, BT,說服客 戶將他們在其他發卡銀行的循環餘額轉到 本行)。餘額轉換在美國許多大銀行都嘗試過,2016年高盛(Goldman Sachs)要跨足消費金融,跟奇異資融(GE Capital) 買斷整個信用卡業務,將組合轉為個人信貸(Personal Loan),賠了不少錢,終於在去年(2022)停止個人信貸業務。事實 上,目前還沒有聽說推餘額轉換賺錢的,在美國的大銀行都付了不少學費,主要原因還是在於沒有做好風險控管,以至於轉換來一 大堆呆帳。本土銀行如果有意嘗試,只要能做好風險控管,還是值得一試。

再拉回文章一開始的周年慶,假設銀行已經有如同【圖1】的設定,那麼要求提高額度的持卡人如果屬於區域1(高風險),直接拒絕;若屬於中風險,可以考慮暫時提高額度;其餘狀況可以答應客戶要求。

模型應用的挑戰:師徒相傳

模型的應用是另一大挑戰,台灣傳統商業銀行的徵授信人員透過師徒相傳,多年經驗是公司寶貴的資產,但是因為時空背景變遷、客戶行為改變等,加上缺乏系統性的整合,讓這些經驗可能流於見樹不見林,資深的員工甚至可能排斥引進較為科學的預測模型。再者,萬一兩位資深員工有互相矛盾的經驗,要如何排解?另一方面,建模人員雖然採用較科學的統計模型,但是也無須將模型當作神聖不可侵犯,若是脫離現實,不跟營運結合,只是閉門造車,類似做學術研究,見林不見樹,對企業沒有助益。 結合雙方長處,建模人員應該多了解整 體營運狀況,包括徵授信、客戶回饋與抱怨、遲繳催收等。越了解整體營運狀況,越有助於建置更準確的模型,資深員工也不用排斥新的科技,學習與擁抱、使用新的科技,才可提升企業長期發展。

關於預測模型的迷思:並非唯一依據

預測模型是重要的決策依據(不管是日 常營運或制定中長期策略),但是非唯一依據,模型越準,依據的比重就越高。有的模型天生(by Nature, Intrinsically)就比較準,有的較沒那麼準,了解模型的侷限是使用模型的必要認知。再次舉信用卡為例,核准信用卡申請的過程通常需要通過一些條件(Criteria),這些條件可能來自於資深員工多年徵授信經驗的彙整,理想一點的還加上科學統計的分析,其中一條可能是進件評分卡的應用,設定一個分數門檻(Cut-off Point),低於這個門檻就直接拒絕。假設這個進件評分卡很準,那麼其他條件可以盡量放寬,讓進件評分卡負擔起核准與否的重擔。但是進件評分卡(跟所有評分卡一樣) 會漸漸失效,在新的進件評分卡建置成功前,其他條件可能就需要慢慢鎖緊。

更完美的情況是定期做條件分析(Criteria Analysis) 跟模型驗證(Model Validation), 隨時調整因應任何變化。預測模型的驗證是模型建置與後續應用重要的一環,也是一門嚴謹的科學。美國的花旗銀行在核准信用卡申請的授信過程有設定一些天條,只要違背, 直接拒絕(但是仍須走完授信程序,結果資料留著並儲存,日後的條件分析與建置進件評分卡會用到),這些天條包括:過去7年內曾經破產、過去幾年曾經有重大犯法、 FICO分數低於720等等。除了天條,還有一 些可以變動、調整的條件,這些條件也要定期檢驗。

主管機關面臨稽核挑戰

主管機關要如何稽核?稽核什麼?建議先確認業務使用預測模型,要求提供文件,甚至資料來證明。對於沒有使用預測模型的業務,則要求書面解釋為什麼。若是遇到在信用風險控管上面完全沒有使用任何預測模型的銀行,第一次可以書面警告並限期改善,第 二次則罰款並暫停業務6個月,第三次可以無限期暫停營運執照,逼其賣掉業務,幫忙解決銀行過剩的問題(Over-banking)。國際大銀行有完善的制度、資源,訓 練人才輕而易舉,人才濟濟。通常模型建置完成後,在上線之前,建模單位會有1、2位資深同仁複檢(Review)建模文件 (Documentation),通過後才允許模型上限,建模文件建檔。台灣本土銀行目前無法複製這種做法,大多數先進的模型是雇用外面顧問公司建置,因為商業機密,顧問公司通常也僅提供黑盒子,文件則教導如何使用與驗證,不包括建模過程、方法論與結果的參、變數。

萬一台灣本土銀行內部有人建置先進的預測模型呢?台灣的現狀不是太尊重智慧財產權,完整的建模文件內部若是沒有人看得懂,卻不幸流到外面去,對原本有競爭優勢的銀行好嗎?又如果原始程式碼被不懂的人(裝懂)亂改,結果出事,誰負責?知識與技 術的移轉(Know-how Transfer) 最好是透過好 的制度訓練人才、留住人才,而不是透過原始 程式碼(Source-code)或完整文件,那些是死的,知其然而不知其所以然,只會照抄,無法創新,未來遇到不同的問題找不到解答。信用風險管理對本土銀行而言並非新的概念,但是 要落實,銀行需要經過企業文化改造的痛苦過程,如何製造訓練人才、留住人才的環境與條件,考驗高階主管跟老闆們的智慧。

(本文作者曹添旺為中華經濟研究院董事長、東吳大學名譽教授暨東吳法商講座教授;李宗穎為美國德州農工大學經濟學博士,曾在花旗銀行紐約總部信用風險管理處工作,回台後曾在多家銀行協助建置信用評分卡、計算經濟資本、設計壓力測試與計算壓力損失等,為銀行信用風險控管專家、大學兼任助理教授)

作 者:曹添旺/中華經濟研究院董事長、東吳大學名譽教授暨東吳法商講座教授

李宗穎/美國德州農工大學經濟學博士

資料來源:The Taiwan Banker 台灣銀行家/112.11台灣銀行家第167期